Γιατί η διαφοροποίηση είναι ο καλύτερος φίλος ενός επενδυτή

Προετοιμάζοντας τις επενδύσεις σας για περιόδους αστάθειας

Στις 12 Μαρτίου νωρίτερα φέτος, τα παγκόσμια χρηματιστήρια μπήκαν σε κατάσταση πλήρους κατάρρευσης. Ξέσπασε πανικός, καθώς η αναταραχή της αγοράς (αστάθεια, στην ορολογία) έφτασε στα υψηλά όλων των εποχών. Ο Dow έφτασε τα 2.300 στη χειρότερη μέρα από τη Μαύρη Δευτέρα, ο S&P 500 bear market, διαβάστε έναν τίτλο στο CNBC. Κάθε ένας από τους 11 τομείς του χρηματιστηρίου των ΗΠΑ ήταν αρνητικός εκείνη την ημέρα και τα νέα δεν ήταν πολύ καλύτερα πουθενά αλλού. Για παράδειγμα, ο δείκτης FTSE 250 του Ηνωμένου Βασιλείου για τις μεσαίες επιχειρήσεις μειώθηκε επίσης κατά σχεδόν 10%.

Ωστόσο, αν κάποιος είχε μπει στον κόπο να κοιτάξει άλλους, λιγότερο αξιόλογους αριθμούς, προέκυψε μια αντίθετη ιστορία. Ένα αμοιβαίο κεφάλαιο που επενδύει σε ένα καλάθι κορυφαίων κρατικών ομολόγων του Ηνωμένου Βασιλείου (gilts) έπεσε επίσης στο sell off – αλλά έκλεισε τη μέρα χάνοντας μόλις 2%. Ένας επενδυτής που είχε κάνει ένα πολύ απλοποιημένο διαφοροποιημένο στοίχημα στην αρχή της ημέρας, βάζοντας 50 £ ο καθένας τόσο σε αμερικανικές μετοχές όσο και σε ασφαλή βρετανικά θηλυκά, θα είχε καταλήξει να χάσει λίγο περισσότερο από 6%, αντί για το 10% που έχασε μόνο σε μετοχές.

Αυτός είναι ο λόγος για τον οποίο, αν συγκεντρώνατε ένα σωρό οικονομολόγους και τους κλειδώνατε σε ένα δωμάτιο, το μόνο πράγμα στο οποίο πιθανώς θα συμφωνούσαν όλοι είναι η αρετή της διαφοροποίησης του χαρτοφυλακίου. Αυτή η συμβουλή μπορεί να φαίνεται προφανής, αλλά αξίζει να εξηγήσουμε γιατί η διαφοροποίηση κάνει τόσο μεγάλη διαφορά.

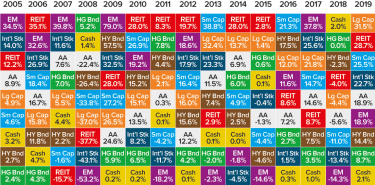

Το παρακάτω γράφημα είναι ένας χάρτης θερμότητας (που απευθύνεται σε επενδυτές στις ΗΠΑ) που δείχνει ποιος τύπος περιουσιακών στοιχείων έχει δώσει τα καλύτερα και τα χειρότερα αποτελέσματα από το 2000. Είναι μια περίπλοκη εικόνα αλλά ένα μήνυμα εμφανίζεται ξεκάθαρα – ο λόγος που ο χάρτης φαίνεται τόσο μπερδεμένος είναι επειδή Κανένα μεμονωμένο περιουσιακό στοιχείο δεν καταφέρνει να έχει καλύτερη απόδοση συνεχώς. Ο χάρτης δεν είναι εντελώς τυχαίος, αλλά δεν είναι μακριά. Το μόνο σταθερό αποτέλεσμα που αξίζει να σημειωθεί είναι ότι τα περισσότερα χρόνια τα μετρητά παρήγαγαν τις χαμηλότερες αποδόσεις.

Τυπώνω

Αυτό εξηγεί γιατί η ανάμειξη και η αντιστοίχιση διαφορετικών τύπων επενδύσεων έχει πολύ νόημα. Εδώ μπαίνει η κατανομή περιουσιακών στοιχείων. Χωρίζει τον τεράστιο κόσμο των επενδύσεων όπως μετοχές (και διαφορετικούς τύπους μετοχών), ομόλογα και εναλλακτικές λύσεις σε διαφορετικούς κάδους κινδύνου και αποδόσεων. Έχοντας ποικίλες αναλογίες αυτών των διαφορετικών κατηγοριών στο χαρτοφυλάκιό σας (ανάλογα με τον επενδυτικό σας χρονικό ορίζοντα και τους στόχους σας), μπορείτε ενδεχομένως να μεγιστοποιήσετε τις αποδόσεις ελαχιστοποιώντας παράλληλα τον κίνδυνο αρνητικών πλευρών.

Μια επικρατούσα στρατηγική που προαναγγέλθηκε νωρίτερα ονομάζεται 60/40 και βλέπει έναν επενδυτή να τοποθετεί το 60% των χρημάτων του σε μετοχές και το 40% σε ομόλογα. Αυτό έχει αποδειχθεί ότι παράγει αξιοπρεπείς μακροπρόθεσμες αποδόσεις προσαρμοσμένες στον κίνδυνο (με χαμηλότερα επίπεδα κινδύνου) από ό,τι, για παράδειγμα, ένα χαρτοφυλάκιο μετοχών 100%. Ακόμα καλύτερα, μπορείτε να αυξήσετε τη διαφοροποίηση σε αυτούς τους μεγαλύτερους κάδους (μετοχές, ομόλογα και εναλλακτικές λύσεις) αναμειγνύοντας και ταιριάζοντας επενδύσεις σε μικρές και μεγάλες επιχειρήσεις ή διαφορετικούς τύπους μετοχών – για παράδειγμα, συνδυάζοντας εταιρείες που πληρώνουν πολλά μερίσματα με εταιρείες ταχύτερης ανάπτυξης που μπορεί να μην πληρώσει καθόλου μερίσματα.

Υπάρχει άλλος τρόπος διαφοροποίησης. Ενώ ο χάρτης θερμότητας εξετάζει διαφορετικούς τύπους περιουσιακών στοιχείων, όπως μικρές και μεγάλες επιχειρήσεις, ακίνητα κεφάλαια, μετοχές αναδυόμενων αγορών και εταιρικά ομόλογα, μια άλλη ενδιαφέρουσα μελέτη, αυτή τη φορά από το γιγάντιο αμερικάνικο hedge fund Bridgewater Associates (που ιδρύθηκε από τον θρυλικό – και φωνητικό – Ray Dalio) εξέτασε τη γεωγραφική διαφοροποίηση για πολλές δεκαετίες.

Οι αναλυτές της Bridgewater ακολούθησαν δύο στρατηγικές. Το πρώτο ήταν να συνεχίσουν να επιλέγουν την αγορά μιας χώρας που πίστευαν ότι θα τα πήγαινε καλά εκείνη τη χρονιά και να επενδύσουν σε αυτήν. Το άλλο ήταν να δημιουργηθεί ένα διαφοροποιημένο καλάθι μετοχών, μοιρασμένων μεταξύ όλων των αγορών εξίσου. Μετά από μελέτη των δεδομένων για πολλές δεκαετίες, οι αναλυτές συνέκριναν τα αποτελέσματα. Διαπίστωσαν ότι η δεύτερη στρατηγική ήταν το καλύτερο στοίχημα.

Αν και ορισμένες αγορές υπερέχουν σταθερά από άλλες (για παράδειγμα, οι αμερικανικές μετοχές ήταν σταθεροί κερδισμένοι τις τελευταίες δεκαετίες), σε γενικές γραμμές, ένας νικητής τη μία χρονιά ήταν εξίσου πιθανό να είναι εξίσου μεγάλος χαμένος την επόμενη. Αντίθετα, ήταν πιο λογικό να αγοράσουμε ένα καλάθι με κατάλληλα διαφοροποιημένα αποθέματα από διαφορετικές χώρες σε ίση αναλογία.

Η γεωγραφική διαφοροποίηση είναι ιδιαίτερα σημαντική για τους Βρετανούς επενδυτές – πολλές μελέτες δείχνουν ότι οι περισσότεροι ενεργοί ιδιώτες επενδυτές (και οι σύμβουλοί τους) έχουν έκθεση σε μετοχές του Ηνωμένου Βασιλείου τουλάχιστον 20% ή 30% τουλάχιστον στο χαρτοφυλάκιό τους (και σε ορισμένες περιπτώσεις είναι πιο κοντά στο 100% ). Ωστόσο, αν κοιτάξει κανείς έναν μεγάλο παγκόσμιο δείκτη αναφοράς, όπως ο MSCI World (που παρακολουθεί τη συνολική αγορά όλων των μετοχών), οι μετοχές του Ηνωμένου Βασιλείου αντιπροσωπεύουν μόνο περίπου το 5% της συνολικής κεφαλαιοποίησης της αγοράς. Με άλλα λόγια, εάν παραμείνετε μόνοι στις μετοχές του Ηνωμένου Βασιλείου, χάνετε το 95% της παγκόσμιας χρηματιστηριακής αγοράς.